丝路基金成立于2014年12月29日,旨在支持“一带一路”侣议,促进中国与相关国家和地区在经贸合作、基础设施建设、资源开发、产业合作和金融合作等方面的互联互通,实现共同发展和繁荣。基金秉承“开放包容、互利共赢”的理念,由外汇储备、中国投资有限责任公司、中国进出口银行和国家开发银行共同出资。丝路基金遵循市场化、国际化、商业化的原则,注重绿色环保和可持续发展,通过股权投资、贷款、债权、基金等多种投融资方式支持“一带一路”框架下的项目。

截至2024年3月底,丝路基金投资项目遍及70多个国家和地区,主要分布在基础设施(53%)、资源开发(22%)、金融合作(11%)等领域。丝路基金的成立不仅直接支持了“一带一路”建设,也是中国外汇储备投资多元化的体现,促进了中国与沿线国家的经济合作和共同繁荣。

1.丝路基金可持续投资政策

2022年,丝路基金成立了可持续投资委员会,发布了基金的可持续投资政策,并制定了可持续投资的负面清单。董事会下属的可持续投资委员会负责督导公司建立可持续投资管理体系,与负责公司投资业务决策的投资委员会相互协调,推动在投资决策过程中纳入环境、社会和治理因素。委员会下设跨部门联合工作组,由风险管理部牵头,统筹协调相关部门,构建公司的可持续投资核心专业能力。必要时,公司还聘请外部专家和顾问提供支持。

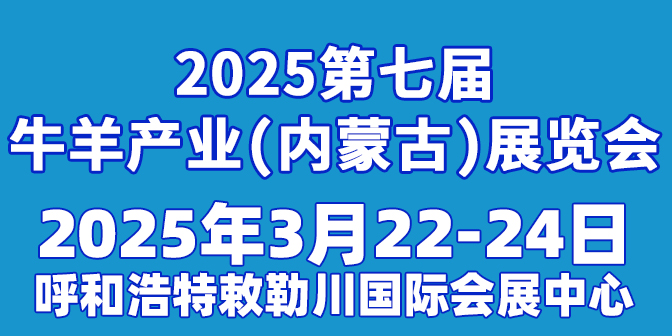

图6.2丝路基金可持续投资委员会组织结构图

资料来源:丝路基金

作为“一带一路”绿色投资原则(GIP)的发起签署机构之一,丝路基金承诺参照绿色金融最佳国际实践和可持续金融国际标准,加强可持续投资能力建设,开拓具有经济、环境和社会可持续性的投资业务,推动被投企业屋行社会责任。具体行动包括:

-制定可持续投资目标和战略;

-将可持续性考量标准化并被入投资管理全流程;

-将对可持续发展的贡纳入公司治理和投资成效评价框架;

-采用信息科技手段确保可持续投资数据可靠和有效;

-将环境、社会和治理风险因素纳入投资风险管理框架,并参照国际经验形成风险管理工具箱;

-推进资产组合的可持续信息披露;

-开发和运用可持续金融平台与工具;

-与各利益相关方积极协作,推动全球相关产业和基础设施可持续发展。

丝路基金参考联合国可持续发展目标、国际可持续金融标准、绿色金融目录和国际最佳实践,结合自身的使命与愿景,形成可持绩投资工作成效评价方法,并根据国际可持续投资的发展趋势不断更新。基金将细化和明确可持续投资工作成效评价指标,并设置激励机制,引导和鼓励员工积极提升本职工作的可持续成效。

2.丝路基金项目筛选标准

根据丝路基金董事长朱隽在2023外滩金融峰会圆桌论坛“ESG投资与实践:国际化与本土化上的问答

实录,可以总结出丝路基金在进行可持续投资时的项目筛选标准主要包括以下几点:

-符合分类标准:项目需要符合中国的ESG投资分类标准以及东道国即被投资国家的分类标准;-节能减排:项目应将节能减排作为推进传统能源转型的重要环节,符合净零排放的目标;

-技术与资源适配:项目应符合东道国的资源禀赋特征,例如在某些国家天然气可能被视为清洁能源;-转型投资组合:项目应实现源头替代和末端治理的相互补充,通过投资新技术和改进现有技术来实现降碳减排;

-平衡能源投资的三难组合;项目需要在经济性、稳定性和清洁性之间找到平衡;

-ESG治理:丝路基金通过尽职管理和股东参与提升企业的ESG治理,推动被投企业达到ESG要求;-可持续投资政策:丝路基金发布了自己的可持续投资政策,并制定了可持续投资的负面清单;-数据系统与碳足迹测算:正在措建可持续投资数据系统,开展碳足迹的测算;

-ESG挂钩的超额利润分配:尝试在投资协议中加入与ESG表现挂钩的超额利润分配条款,以此激励被投企业达到ESG标准;

-深度介入企业治理:在某些项目中,丝路基金深度介入企业治理结构的搭建,带助建立董事会、专业委员会,制定合规管理制度;

-信息披露与交流:丝路基金通过发放ESG调查问卷,搜集合作伙伴的ESG投资做法和信息披露要求,以完善自身的ESG投资数据库和信息披露框架。

在风险管理方面,丝路基金在采取了以下措施:

-尽职调查:在投资前进行详尽的尽职调查,评估潜在投资的ESG风险;

-可持续投资政策:制定并发布可持续投资政策,确保投资决策与ESG原则相符;-负面清单:制定可持续投资的负面清单,排除那些不符合ESG标准的项目;

-数据系统建设:正在搭建可持续投资数据系统,用于监测和评估投资的ESG表现和相关凤险;-碳足迹测算;开展碳足迹的测算,以评估和控制投资项目的环境影响;

-投资人作用:主动发挥投资人作用,推动被投企业捉升ESG治理,例如通过谈判加入ESG挂钩的超额利润分配条款;

-信息披露质量监督:跟踪并监督被投企业的信息披露质量,确保透明度和责任性;

-国际合作与交流:与主要合作伙伴进行ESG投资做法和信息披露要求的交流,以促进共同的风险管理实践;

-风险评估和压力测试;在面对重大国际事件(如俄乌冲突)时,丝路基金会组建风险监测小蛆,对相关国家和地区的经济、国际市场和监管政策变化进行分析,进行全面的风险分析和压力测试。

3.丝路基金可持续投资案例

丝路基金按照绿色金融的最佳国际实践和可持续金融国际标准,遵循市场化、国际化和专业化的原则,积极开展具有经济、环境和社会可持续性的投资业务,促进共建绿色丝绸之路和廉洁丝绸之路,帮助实现联合国可持续发展的愿景。

案例:泛欧洲光伏平台及全球油气上游资产组合

2023年10月,丝路基金通过绿色新能源资产与棕色油气资产共投的方式,与欧洲某大型能源公司同时完成了泛欧洲光伏平台和全球上游油气项目的签约。光伏项目的碳减排量完全抵消了上游油气项目的碳排放,有效降低了投资组合的碳排放强度。

丝路基金在此次投资中创新性地采用了与ESG表现挂钩的超颜收益分成机制,激励被投企业提升ESG治理能力。泛欧洲光伏平台项目在欧洲12个国家开发和运营光伏电站,每年可减少超过20万吨二氧化碳排放。上游油气项目标的公司是全球最早支持《京都议定书》并承诺到2050年实现“净零排放”的油气公司之一。

通过这一投资策略,丝路基金不仅推动了绿色能源的发展,还促进了传统能源企业的可持候转型,彰显了其在绿色金融和可持续投资领域的领导地位。

案例:ACWA新能源平台项目

丝路基金与沙特国际电力与水务公司(0ACWA Power)共同成立了ACWA新能源平台,这是ACWAPower新能源业务发展的主体。该平台已经在西亚和非洲投资了风能、光伏、光热等多种类型的绿色能源项目。本项目支持“绿色丝绸之路”建设,并与沙特“2030愿景”深度对接,为项目所在地的经济发展提供了支持,产生了显著的社会和环境效益。

ACWA新能源平台的项目管理对标当地的电力结构排放基准,已投资项目预计在运营期内累计可减少二氧

化碳排放约1.1亿吨。该项目获得了“一带一路绿色投资原则(GIP)2020年是佳绿色融资项目奖,以及《亚洲货币》(AsiaMoney)2020年中东及非洲地区*一带一路最佳项目奖。这一合作不仅推动了绿色能源的发展,还为“一带一路沿线国家和地区带来了显著的环境和经济效益。